Yearly Archives: 2016

相続対策って言うけど、何をすればいいの?

相続はある日突然やってきます。 相続が発生した後は、生前と比較し、出来る対策が極端に限られてきます。 申告や申立て期限等、限られた期間の中で重要な選択、決断をしなければならない事も・・・

相続は時間や手間暇が取られ、費用もかかります。

更に相続は百人百色です、各々家庭により事情が違いますので

これが絶対正解という方法はありません。

ですから相続には是非「事前準備、対策」が必要ではないでしょうか。 事前の準備次第では、 相続税、贈与税など削減できる場合で有ったり、親族同士

の無用な争いを避けることも可能なのです。

では、何すれば良いのでしょうか?! 相続対策は一般的に、主に次の3つの項目に大別できます。

1、遺産の分割対策(争族だけではなく、事業継承、分け難い資産の対策など)

2、納税資金の対策

3、節税対策 (相続税の他、贈与税、譲渡税など含め)

※全ての方がこの3点を全て必要とする訳ではありません人により優先順位もちがうでしょう。

相続税の心配が無い方、納税資金が確保出来ている方や、事業家であったり、家族関係が複雑である方など各々家庭により事情が違ってきます。

また、人によっては、負債の対策も重要な対策の一つでしょう。

相続対策に当り、共通して必要な事は次の事かと思います。

1、財産内容の確認

2、借金、連帯保証等、負債の確認

3、推定相続人(相続の発生時に相続になる方)の確認

などなど・・・その上で何を優先するか検討し進んで行くと思います。

相続対策には、 各家庭でそれぞれの選択肢が違ってきます、最善策の検討が必要と考えます。

また、時間の経過と共に、民法や税制改正、家庭環境は変遷して行きます、

必要に応じて定期的に修正することも重要かと考えます。

1、節税対策 2、納税資金対策 3、遺産の分割(争族)対策

それぞれの対策については、別の機会に事例などを交え触れたいと思います。

※このブログに記載している記事の専門的な個所は、税理士さんや弁護士さん、司法書士さん

など、それぞれの専門家の意見を頂き掲載しております。

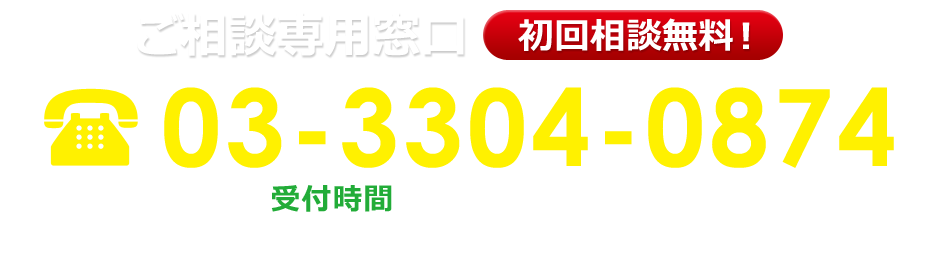

ご心配事や気に為る方は些細な事でも結構ですので、お気軽にご相談ください。

本日も最後までお読み頂きありがとうございました。

相続を考える上で「基本の法定相続分」について

亡くなった人の財産は誰が引き継ぐでしょうか?

亡くなった人の財産を引き継ぐ権利を 持っている人は、法律(民法)によって定められています。

この民法で定められた、相続できる人を「法定相続人」といいます。 また、民法で定められた分割する割合を「法定相続分」といいます。

法定相続人は、以下に挙げる人たちで、 相続する権利の順番や法定相続分が決まっています。

◎配偶者…配偶者はどんな場合でも相続人となります(内縁関係は除く)。

【第一順位】「子供」…子供が既に死亡している場合は、その子である孫が代襲相続(子供の子共、孫など)。

(法定相続分)配偶者1/2、子供1/2 ※子供が複数いる場合は、人数で均等に割る 【第二順位】「父母」…

第一順位にあたる人がいなければ、父母が相続。 (法定相続分)配偶者2/3、親1/3 ※両親ともにいる場合は2等分する

【第三順位】「兄弟姉妹」…第一順位、第二順位にあたる人がいなければ、兄弟姉妹が相続。

(法定相続分)配偶者3/4、兄弟姉妹1/4 ※兄弟姉妹が複数いる場合は、人数で均等に割る

ですから孫や子供の配偶者は、直接的には法定相続人にならないのです。

・「後を継いだ人に多く財産を残したい」

・「疎遠になっている子供へは財産を少なくしたい」

・「孫にも財産をあげたい」

・「介護をしてくれた息子の嫁にも財産を渡したい」

などなど「財産をあげたい人」「あげたくない人」について人それぞれお考えがあると思います。

特に不動産や自社株式(分散しない方がよい)など分けずらい財産は事前対策の検討が必要ではないでしょうか?

本人の意思であれば法定相続分を変える方法があるのです。

この定相続分を変える方法は次回以降の機会に投稿したいと思います。

最後までご覧頂きましてありがとうございました。

相続、相続対策は相続税以外にも色々あるのです!!

相続や、対策というと、なんと行っても相続税を考えると思います。 しかし、相続税は亡くなった方すべてに関係するわけではありません。

「うちは相続税を支払う程の財産が無いから大丈夫!」とお考えの方も多いのではないでしょうか?

しかしこれは大きな間違いの可能性が高いです。

相続税は相続手続きの一部分でありむしろ、相続税が無い方の方が圧倒的に多いのです。 また、相続税以外に所得税、譲渡税、贈与税、登録免許税、 実際の相続は、私たちが想像している以上にお金と手間がかかるものです。

それらの手続きには期限が限られる事も多いです。

たとえば・・・ ◎被相続人(亡くなられた方)の通夜、葬儀から始まり、祭事の他

・死亡届、健康保険、など役所関係の届出、手続き等

・遺産内容、資産や負債(借金や、厄介な連帯保証等含)の把握

・相続人(権利者)の確定

・遺言が無しの場合、遺産の分け方の検討(遺産分割協議)

・負債が大きい場合、相続放棄や限定承認等の検討(3カ月以内)

・被相続人の準所得税の申告(準確定申告)

・許認可名義変更(事業者の場合) ・預貯金の名義変更 ・不動産の相続登記

・公共料金等の名義変更

・債務、借入等の引継(債権者との協議が必要) ・生命保険の保険金請求手続き

・お墓や仏壇の手配や購入 ・相続税の有無の検討、申告 など、相続税の有無に拘わらず以上のような手続きが必要です。

大切な人が亡くなり、悲しみにくれる直後から、やるべきことが次から次へと出てきます。 その慌しさは、想像以上です。開けてビック!想像を絶する事態に遭遇なんていう事も有ります。

特に賃貸アパート、賃貸物件を所有の方や、何か契約途中の方など入居者や相手先が迷惑を被る場合も有ります。

上記に挙げたのは、ほんの一例に過ぎません。そして、各手続きを漏れのないよう、 しっかり行っていく必要があるのです。

相続が起きてから上記の手続きを行うのは容易な事ではありません相続の準備に「早過ぎる」ことはありません。

最近相続をテーマにしたドラマが増えた様に感じます。これも今の時代背景なのでしょう !

事前に少しずつでも準備をしていくことが大切と考えております。

相続対策・・・ザックリですがこんな方はご確認を!!

平成27年(昨年)からの相続税改正はご存知の事と思います。

☆これを機に我が家の資産、相続対策を含めて考える方が増えております。前回の書き込みのように、、

☆(相続対策は相続が起きた後より、生前の方がはるかに色々な対策がとれますので

生前の対策はとても重要になります。)色々な情報が出回っていますが、なにから

始めて良いか、わからず混乱している方もいらっしゃるようです。

以下に該当したあなた!ほんの一例ですが参考になればと思い記載いたします。

◎ ,を作成していない方(やはり遺言は必須しょう。)

◎ 遺言の記載内容は慎重に!!遺言が基で相続争いが勃発したケースも・・・

◎ 夫婦でもお金は他人・身内の間でも、多額の貸したお金と贈与したお金の区別付いてない方(出世払いを含む)

◎ 配偶者が居ない方・・・相続

◎ 再婚された方(配偶者は遺産の半分まで相続税が無税)

◎ 子供さんが居ない場合(相続の際配偶者の身内と遺産分割が必要)

◎ 養子縁組をすれば相続人が増えるので税対策になる。

(但し、権利者も増えるので権利対策が必要)

◎ 認知した婚外子がいる場合・・・※相続が発生し戸籍を確認したら「別に知らない子供が居たケースもありました」

◎ 2世帯住宅で共有登記している場合

◎ 経営者等での会社に貸付金がある人

◎ ,のご夫婦の方

◎ これからアパート等を建築予定の方(現在お持ちの方う含め)

◎ 未登記(先代名義等)の不動産をお持ちの方(代変りするほど大変)

◎ 身内(相続人)が海外に居住している方が居る場合

◎ 後継者が無く、大切なペットの将来が心配な方

(遺言を活用しペットの将来の不安を解消)ペットに遺産を残す方法には、現実の実務では難しいところもあるようです。

◎ 預金など子や孫へ生前贈与を行ったが管理が曖昧な方

◎ 問題は承知しているがどの専門家に頼むかわからない

◎ 何となく心配・・・実は良くある相談です

欄外~~~~~~~~~~~~~~~~~~~~~~~~~~~

◎ 意外と使える生命保険活用

◎ アパート等賃貸経営は税対策も大切ですが健全経営が優先です!

今後、このブログの中でも機会をみて、事例、失敗等を交えてお話したいと思っております。

最後までご覧いただきありがとうございました。

以下のよう方は一度点検を…

平成27年(昨年)からの相続税改正

☆これを機会に我が家の資産、相続対策を含めて考える良い機会かもしれません。

※(相続対策は相続が起きた後より、生前の方がはるかに色々な対策がとれますので

生前の対策はとても重要になります。)色々な情報が出回っていますが、なにから

始めて良いか、わからず混乱している方もいらっしゃるようです。。

◎遺言を作成していない方

(やはり遺言は必須です)

◎遺言の記載内容(書き方で、資産だけ受取れる場合がある)

◎夫婦でもお金は他人・身内の間でも、多額の貸したお金と贈与したお金の区別付いてない方(出世払いを含む)

◎配偶者が居ない方・

◎再婚された方(配偶者は遺産半分は無税)

◎子供さんが居ない場合(相続の際配偶者の身内と遺産分割が必要)

◎養子縁組をすれば相続人が増えるので税対策になる。

(但し、権利者も増えるので権利対策が必要)

◎認知した婚外子がいる場合

※相続が発生し戸籍を確認したら「隠し子が居たケースも時折見かけます」

◎2世帯住宅で共有登記している場合

◎経営者等での会社に貸付金がある人

◎事実婚のご夫婦の方

◎身内でも口約束での高額の金銭や資産の貸借りなど契約などある方

◎これからアパート等を建築予定の方(現在お持ちの方う含め)

◎未登記(先代名義等)の不動産をお持ちの方(代変りするほど大変)

◎身内(相続人)が海外に居住している方が居る場合

◎後継者が無く、大切なペットの将来が心配な方

(遺言を活用しペットの将来の不安を解消)ペットに遺産を残す方法には、贈与者が受遺者に生前に贈与する生前贈与契約や信託会社・信託銀行に自分に代わって財産を運用してもらう信託方法もあります。

◎意外と使える生命保険活用

◎預金など子や孫へ生前贈与を行ったが管理が曖昧な方

今後、このブログの中でも機会をみて、事例等を交えてご説明を掲載したいと思っております。

いま、なぜ相続がブームなの??

最近、巷で「相続」や「終活」就活(就職活動)」ならぬ「終活」などの

文字や言葉を耳にしませんか?

特にシニア層の相続がブームになっています。

TVやインターネットでも相続関連の特集や「相続税」や「相続争い」などの記事が増えていると感じませんか!

書店を見ても、「相続」関する書籍が山積が溢れ、コーナーを設けている店も珍しくありません。

「遺言の書き方」「エンディングノートの使い方」など 相続に関するセミナーもあちこちで開催され盛況の様です。

なぜ今「相続」がブームになったのか?

キッカケは簡単!

相続税が増税されたからです。

平成27年1月1日の相続税改正で、相続税の基礎控除(無税枠)が40%縮小され、

最高税率が55%に上がりました。

基礎控除(無税枠)の縮小で、これまで相続税を支払わなくてよかった方も

相続税を支払う必要が出てくる可能性があります。

例えば、東京近郊で一軒家を持ち、有る程度の預貯金、資産等があればこれまで無縁だった相続税を支払わなければならないかもしれません。

前記の増税で税対策が絡む相談が増えていますが、しかし相続を考える上で問題は税金だけでは有りません、財産はもちろん人間関係まで様々な分野へ波及します。

むしろ遺産の分割や、「争続」争い対策など円満相続対策が重要に為ろうかと思っております。

ホームページを再リニューアルいたしました。「世田谷の相続相談屋」

ホームページリニューアルいたしました。

昨年、平成27年にリニュアルしましたが一部再度リニュアルしました。

相続に関する情報、豆知識、参考事例など掲載してまいりたいと思います。

今後とも宜しくお願いいたします。

相続専門の相談屋

㈱ケンズコンサルティングサービス

代表 阿部 賢治